ICMS-ST: O Que É, Quando Recolher, Quem Recolhe, Como Calcular? Compreender o ICMS-ST é crucial para qualquer empresa que opere no mercado brasileiro. Este imposto, uma modalidade de substituição tributária, apresenta particularidades que demandam atenção na gestão financeira e tributária. Diferencia-se do ICMS comum principalmente no momento do recolhimento e no sujeito passivo da obrigação, impactando diretamente o planejamento estratégico das organizações.

A seguir, analisaremos detalhadamente cada aspecto desse importante tributo estadual.

O ICMS-ST (Imposto sobre Circulação de Mercadorias e Serviços – Substituição Tributária) é um mecanismo tributário que antecipa o recolhimento do ICMS em operações subsequentes na cadeia de comercialização. Sua principal finalidade é simplificar a arrecadação e evitar a cumulatividade do imposto, atribuindo a responsabilidade pelo pagamento a um único contribuinte. Ao contrário do ICMS comum, recolhido em cada etapa da cadeia, o ICMS-ST é pago pelo contribuinte substituto, geralmente o atacadista ou importador, que recolhe o imposto referente a todas as operações posteriores na cadeia.

Essa antecipação do pagamento pode impactar significativamente a lucratividade da empresa, exigindo um planejamento tributário eficiente.

O que é ICMS-ST?

O ICMS-ST, ou Imposto sobre Circulação de Mercadorias e Serviços Substituição Tributária, é um mecanismo tributário que antecipa o recolhimento do ICMS devido em operações subsequentes na cadeia de comercialização de mercadorias. Sua principal finalidade é simplificar a arrecadação estadual e evitar a sonegação fiscal, centralizando a responsabilidade tributária em um único contribuinte.

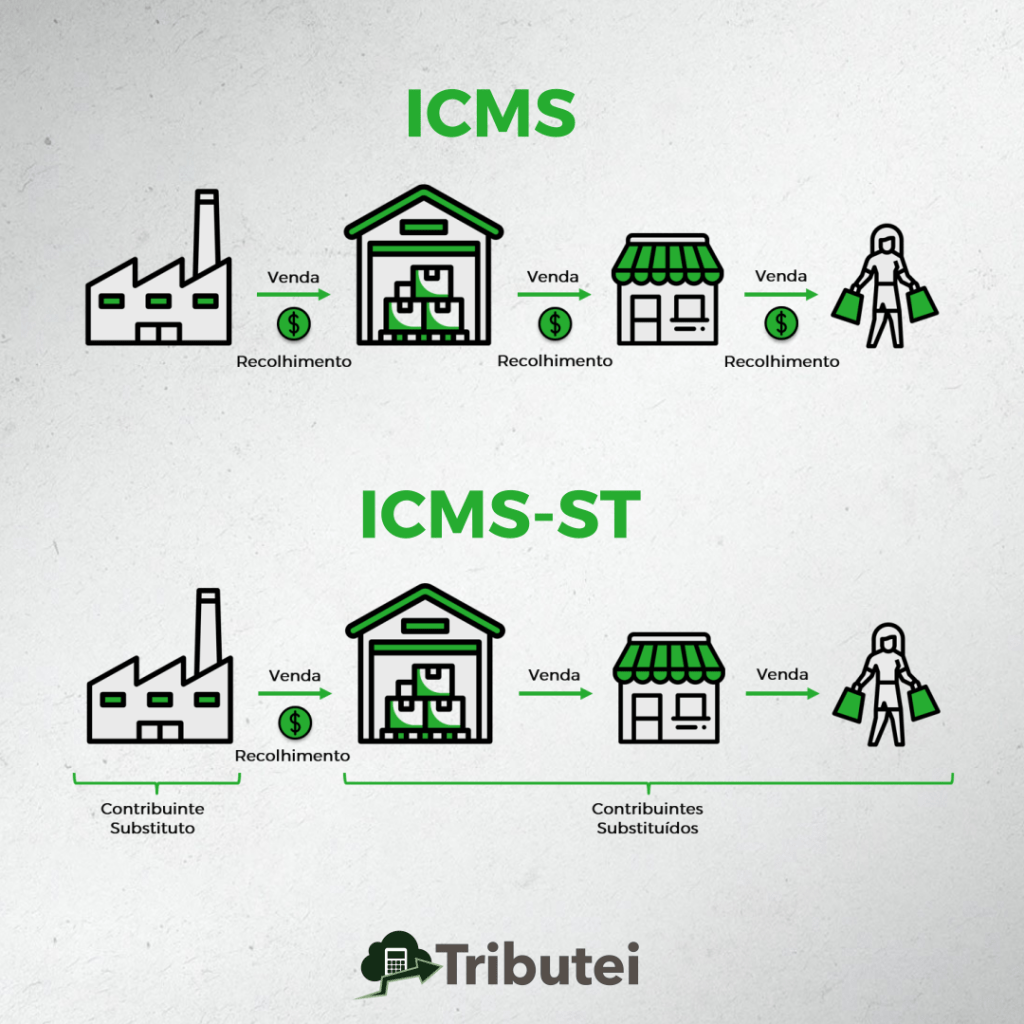

Diferenças entre ICMS e ICMS-ST

O ICMS comum é recolhido pelo contribuinte em cada etapa da comercialização de um produto, sendo calculado sobre o valor da operação. Já o ICMS-ST é recolhido antecipadamente pelo contribuinte que realiza a operação que antecede a venda ao consumidor final, responsabilizando-se pelo imposto devido em todas as etapas posteriores. A principal diferença reside na obrigação tributária: no ICMS comum, cada contribuinte é responsável pelo imposto de sua operação; no ICMS-ST, um único contribuinte (o substituto tributário) recolhe o imposto devido em toda a cadeia produtiva até o consumidor final.

Comparação com outros impostos estaduais

O ICMS-ST difere de outros impostos estaduais, como o ICMS comum, pela sua natureza antecipatória. Enquanto outros impostos são recolhidos no momento da ocorrência do fato gerador, o ICMS-ST transfere a responsabilidade tributária para um contribuinte anterior na cadeia de comercialização, impactando diretamente sua margem de lucro e sua gestão tributária. Não há outros impostos estaduais com a mesma característica de antecipação tributária em toda a cadeia de distribuição como o ICMS-ST.

Tabela Comparativa: ICMS x ICMS-ST

| Item | ICMS | ICMS-ST | Diferenças |

|---|---|---|---|

| Base de cálculo | Valor da operação | Valor da operação + margem de lucro estimada para as operações subsequentes | A base de cálculo do ICMS-ST inclui uma estimativa de lucro das operações futuras, enquanto a do ICMS se limita ao valor da transação específica. |

| Contribuinte | Vendedor da mercadoria em cada etapa da cadeia | Substituto tributário (geralmente o fabricante ou atacadista) | No ICMS, a responsabilidade é distribuída; no ICMS-ST, concentra-se em um único contribuinte. |

| Momento do recolhimento | Na saída da mercadoria | Na saída da mercadoria pelo substituto tributário | O ICMS é recolhido em cada operação; o ICMS-ST é recolhido antecipadamente pelo substituto tributário. |

| Responsabilidade Tributária | Cada contribuinte responde pelo imposto de sua operação | O substituto tributário responde pelo imposto de todas as operações subsequentes até o consumidor final | Centralização da responsabilidade tributária no substituto tributário. |

Quando recolher o ICMS-ST?

O recolhimento do ICMS-Substituição Tributária (ICMS-ST) está intrinsecamente ligado ao momento em que ocorre a saída de mercadorias ou a prestação de serviços sujeitos a este regime. A complexidade reside na identificação precisa deste momento, que varia conforme a operação e a legislação estadual vigente. A seguir, detalharemos os principais eventos que acionam a obrigação de recolhimento.

Eventos que desencadeiam a obrigação de recolher o ICMS-ST

A obrigação de recolher o ICMS-ST surge em diferentes momentos da cadeia produtiva, dependendo do tipo de operação e da legislação estadual aplicável. Em geral, o recolhimento ocorre no momento da saída da mercadoria do estabelecimento do contribuinte substituído, para o contribuinte substituto. No entanto, existem exceções e particularidades que devem ser analisadas caso a caso. A complexidade do regime de substituição tributária exige um conhecimento profundo da legislação pertinente a cada estado.

Fluxograma para determinação do momento do recolhimento do ICMS-ST

Para facilitar a compreensão, apresentamos um fluxograma simplificado que ilustra os passos para determinar o momento correto do recolhimento do ICMS-ST. Este fluxograma representa um cenário genérico, e adaptações são necessárias de acordo com a legislação específica de cada estado.

[Início] --> [Operação sujeita à ICMS-ST?] --> [Sim] --> [Contribuinte substituto identificado?] --> [Sim] --> [Saída da mercadoria/prestação do serviço] --> [Recolhimento do ICMS-ST] --> [Fim]

|

No --> [Verificar legislação estadual para exceções] --> [Recolhimento conforme legislação específica] --> [Fim]

|

No --> [Fim]

Situações em que o ICMS-ST não é devido

Existem situações em que o ICMS-ST não é devido, mesmo em operações que, a princípio, se enquadrariam no regime de substituição tributária.

Estas exceções geralmente estão previstas na legislação estadual e podem incluir operações com isenção, imunidade, ou regimes especiais de tributação. É fundamental consultar a legislação estadual para identificar essas situações. A ausência de previsão legal para o recolhimento do ICMS-ST em determinada operação isenta o contribuinte desta obrigação.

Exemplo prático de cálculo e recolhimento do ICMS-ST

Considere uma empresa (Contribuinte Substituto) que adquire mercadorias de um fabricante (Contribuinte Substituído) para revenda. O valor da mercadoria é R$ 1.000,00, e a alíquota de ICMS-ST é de 18%. O cálculo do ICMS-ST seria: R$ 1.000,00

– 0,18 = R$ 180,00. O recolhimento deve ser feito pela empresa que adquiriu as mercadorias.

| Data da operação | Evento | Data de recolhimento do ICMS-ST |

|---|---|---|

| 15/10/2024 | Aquisição de mercadorias sujeitas à ICMS-ST | Até o dia 25/10/2024 (Exemplo – prazo varia conforme legislação estadual) |

Quem recolhe o ICMS-ST e como calcular?: Icms-St: O Que É, Quando Recolher, Quem Recolhe, Como Calcular

O recolhimento do ICMS-ST (Imposto sobre Circulação de Mercadorias e Serviços – Substituição Tributária) possui regras específicas que definem o responsável pelo pagamento e a forma de cálculo, variando de acordo com a operação e a legislação estadual vigente. A complexidade do sistema exige atenção aos detalhes para garantir o cumprimento das obrigações tributárias e evitar autuações.

O responsável pelo recolhimento do ICMS-ST é, geralmente, o contribuinte que realiza a operação de substituição tributária, ou seja, aquele que se encontra na posição de substituto tributário. Este contribuinte é responsável por recolher o imposto devido em nome de todos os contribuintes subsequentes na cadeia de comercialização. Entretanto, a legislação de cada estado pode apresentar nuances e particularidades, sendo crucial consultar a legislação específica para a correta identificação do responsável.

Responsabilidade pelo Recolhimento do ICMS-ST

A responsabilidade pelo recolhimento do ICMS-ST recai sobre o estabelecimento considerado substituto tributário, que, na maioria dos casos, é o fabricante, importador ou atacadista que realiza a venda para o varejista. Este contribuinte recolhe o imposto referente a toda a cadeia de comercialização subsequente, desde sua venda até o consumidor final. É importante destacar que a legislação estadual define quem é o substituto tributário para cada tipo de mercadoria ou serviço.

A ausência de definição clara pode gerar divergências e interpretações diversas.

Cálculo do ICMS-ST, Icms-St: O Que É, Quando Recolher, Quem Recolhe, Como Calcular

O cálculo do ICMS-ST envolve a aplicação da alíquota interestadual ou interna sobre a base de cálculo definida na legislação estadual. A base de cálculo pode variar dependendo da mercadoria e do estado, podendo ser o valor da operação, o preço sugerido pelo fabricante, ou outro valor predefinido. A fórmula básica para o cálculo é:

ICMS-ST = Alíquota do ICMS-ST x Base de Cálculo

A alíquota do ICMS-ST é definida pela legislação estadual e varia de acordo com a mercadoria e o destino da operação. A base de cálculo, por sua vez, é determinada pela legislação e pode incluir, além do valor da mercadoria, custos como frete e seguro, dependendo da legislação vigente.

Exemplos de Cálculo do ICMS-ST

A complexidade do cálculo do ICMS-ST exige uma análise cuidadosa da legislação específica de cada estado. Os exemplos a seguir ilustram situações hipotéticas, utilizando dados fictícios para fins didáticos. É fundamental consultar a legislação estadual para obter os valores corretos para cada situação.

- Exemplo 1: Uma empresa atacadista em São Paulo vende um produto com valor de R$ 100,00 para um varejista no mesmo estado. A alíquota de ICMS-ST para este produto é de 12%. O cálculo seria: ICMS-ST = 0,12 x R$ 100,00 = R$ 12,00. Neste caso, a empresa atacadista é o substituto tributário e recolhe R$ 12,00 de ICMS-ST.

- Exemplo 2: Uma empresa fabricante em Minas Gerais vende um produto com valor de R$ 200,00 para uma empresa atacadista em São Paulo. A alíquota interestadual de ICMS-ST é de 7%, e a base de cálculo inclui o frete de R$ 10,

00. O cálculo seria: ICMS-ST = 0,07 x (R$ 200,00 + R$ 10,00) = R$ 14,70. Neste caso, a empresa fabricante em Minas Gerais é o substituto tributário e recolhe R$ 14,70 de ICMS-ST. - Exemplo 3: Uma empresa importa um produto com valor de R$ 500,00 para revenda em São Paulo. A alíquota de ICMS-ST é de 18%, e a base de cálculo considera o valor CIF (Custo, Seguro e Frete). Supondo um custo CIF de R$ 550,00, o cálculo seria: ICMS-ST = 0,18 x R$ 550,00 = R$ 99,00. A empresa importadora é o substituto tributário e recolhe R$ 99,00 de ICMS-ST.

Em resumo, o ICMS-ST, apesar de sua complexidade, é um mecanismo fundamental para o sistema tributário brasileiro. Dominar seus aspectos – desde a definição e momento de recolhimento até a identificação do responsável e o cálculo do valor devido – é essencial para a saúde financeira e a conformidade legal de qualquer negócio. Um planejamento tributário cuidadoso, que leve em consideração as particularidades do ICMS-ST em cada operação, é a chave para evitar problemas e garantir a otimização dos recursos.

A compreensão dos diferentes cenários e a utilização de ferramentas adequadas para o cálculo são passos imprescindíveis para o sucesso nesse processo.